原文作者:Crypto Research

原文编译:Luffy,Foresight News

交易比特币和其他加密资产的成本是多少?这个问题听起来很简单,但事实并非如此,当前绝大多数市场都忽略了其他参与者,交易价格往往高于或低于其他市场显示的价格。造成这种现象的原因有多个:

-

缺乏数据:加密货币没有「官方」综合最佳买入价和卖出价(BBO)。

-

市场分散:加密货币的交易市场有许多,包括中心化交易所(CEX)、流动性提供商(LP)和去中心化交易所(DEX),且价格预言机相互冲突。

-

机会主义:许多市场代理商忽视对客户「最佳执行」的责任,而是从订单流支付 (PFOF) 中获取利润并降低成本。

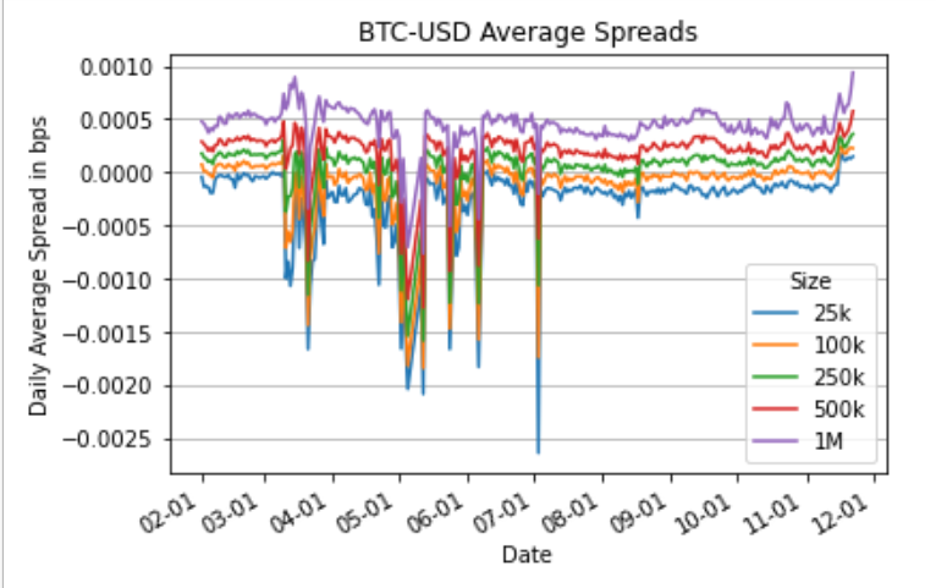

下面图表显示了 2023 年 2 月至 11 月期间以美元购买和出售 25, 000 美元、 100, 000 美元、 250, 000 美元、 500, 000 美元和 1, 000, 000 美元的比特币的成本:

从该图表中可以看出, 25, 000 美元的订单持续存在的小额成本,这是由于交易所之间的价格差异造成的,其中一个交易所的出价通常高于报价。传统金融市场将这些称为「交叉市场」,这种市场在大多数资产类别中非常罕见,但在加密资产中几乎总是存在。值得注意的是,大多数时候,这些差异低于在交易所之间转移资产并套利消除差异的成本。然而,在市场高波动时期,通常会存在更为明显的差异。这种价格差异可能会导致对交易潜在成本的扭曲看法。因此,我们创建了 CoinRoutes 流动性指数来规范数据,并为交易者提供一致且公平的基准来了解流动性成本。

我们根据每种规模买卖的最佳「智能路由」测量了 2.5 万美元订单和 100 万美元订单之间的成本差异。这是通过「遍历订单簿」计算出来的,我们保存着所有主要交易所的完整订单簿。计算时使用该订单簿将所有出价的卖出成本相加,按从高到低的顺序排列以累积 100 万美元的销售额,以及所有出价的买入成本,按从低到高的顺序排列以累积 100 万美元的买入。然后,我们每天从 5 秒的样本中计算时间加权平均值。值得注意的是,该基准假设最佳订单路由,这意味着它假设所有交易所随时都可以交易,并有足够的美元、稳定币或加密货币库存。实际上,这需要复杂的路由技术和卓越的资金管理。

CoinRoutes 流动性指数结果:

我们计算了 2023 年 2 月至 11 月底比特币和以太坊以美元和 USDT 计价的永续掉期合约的指数,得出了几个结论:

1)如果机构能够进入所有市场,那么机构规模的比特币和以太坊交易成本与类似市值的全球股票相比相当具有竞争力。(比特币和以太坊的散户投资者支付的费用要高得多,这与股票市场的情况截然不同,在股票市场中,不同交易者支付的价差非常小)

2)美元现货交易比 USDT 现货交易更昂贵。尽管这一趋势在过去一年中有所缓和,但仍然很显著。

对于比特币而言,在过去一个季度, 100 万美元流动性的美元平均成本在 5 到 7.5 个基点之间,而 100 万美元流动性的 USDT 平均成本在 3.5 到 5.5 个基点之间。

对于以太坊而言,在过去一个季度, 100 万美元流动性的美元平均成本在 5 到 9 个基点之间,而 100 万美元流动性的 USDT 平均成本在 4 到 8 个基点之间。

3) 永续掉期合约的流动性更强,交易成本也更低。这并不奇怪,因为掉期市场的交易量明显高于现货市场。这也解释了为什么场外交易在现货市场如此受欢迎,因为做市商能够在永续掉期市场进行对冲,以创造紧密的价差。

对于比特币, 100 万美元流动性的永续掉期平均成本为:以美元计价的掉期成本在 3.5 到 7 个基点之间,以 USDT 计价的掉期成本在 1 到 2.5 个基点之间。

对于以太坊, 100 万美元流动性的永续掉期平均成本为:以美元计价的掉期成本在 4 到 8 个基点之间,以 USDT 计价的掉期成本在 2 到 3.5 个基点之间。

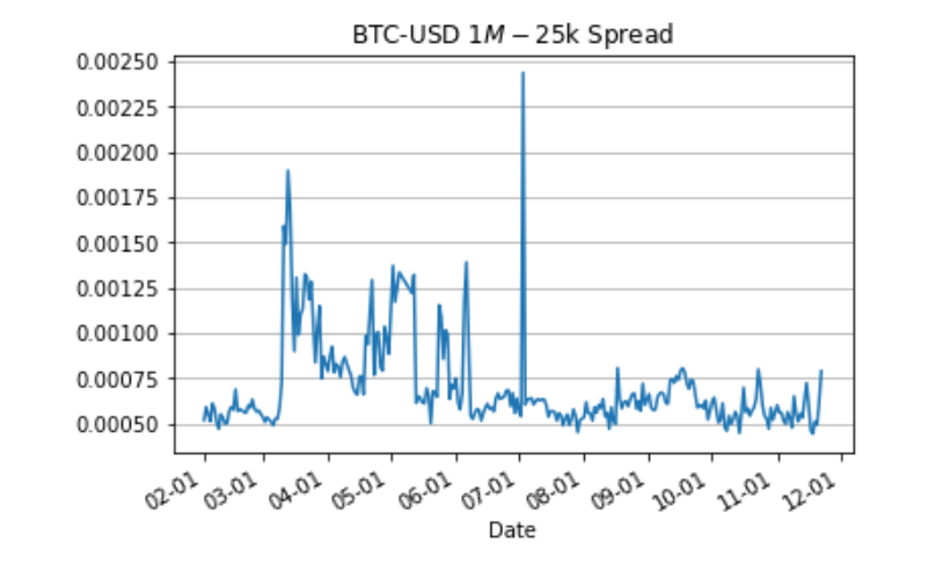

上图表显示了在主要加密货币交易所以美元购买或出售 100 万美元比特币的流动性成本。请注意,在春季和初夏,流动性成本出现了高峰,主要是在周末,当时银行问题使得跨交易所的资金转移变得困难,但平均成本已稳定在 5 到 7.5 个基点之间。由于这是衡量每项成本的指标,因此它意味着以美元为基础的流动性的平均买卖价差在 10 到 15 个基点之间。

总之,要在分散的加密货币市场中实现最佳执行,需要面临诸多挑战,包括不同交易所之间的价格差异以及市场参与者的机会主义行为。