交易是 Crypto 世界的绝对核心,但在不同从业者的眼中,交易完成的渠道却有着很大不同。

在中心化交易所,几乎承载着整个行业的交易流动性,平台在中心化模式下撮合效率高、交易深度好、成交速度快。

但对于公链的原生世界来说,基于智能合约的去中心化交易所才是整条链上交易的核心,也是链上业务的流动性核心,去中心化交易所的代币上市、交易规则都和公链一样保持着无需许可的交易特点,与中心化交易所形成了鲜明的“门槛”差异。

如果单看每一条公链,都会存在一个核心的去中心化交易所,盘活整条链的业务和生态,甚至我们在以太坊、Solana 上看到了围绕 DEX 构建出的“代币业务全链条”。

在这一轮周期中,TON 公链声名鹊起,但 TON 的生态建设仍然非常早期,TON 公链上的 DEX 应用更是整体表现“少且功能单一”,相较于成熟的以太坊、Solana,TON 上的 DEX 应用还需要如何发展?

以太坊、Solana 上成熟的 DEX

毫无疑问,目前 DEX 发展最成熟的是以太坊和 Solana。

以太坊的 DEX 得益于以太坊 Defi 发展许久,而 Solana 的 DEX 发展得益于链的性能和生态热度,其 DEX 交易额一度达到了与 CEX 分庭抗礼的态势。

接下来我们分别来看两条链上的 DEX 发展。

以太坊最早期的 DEX 是 Uniswap,其首创了 AMM 模式,通过等比例投入的代币池作为交易对两种代币的流动性供应,在 Uniswap 应用的迭代中,V1 是最简易的 AMM 版本,V2 对交易撮合和 LP 等功能进行了优化,在 V3 中,则加入了可在固定价格区间提供流动性的功能,开始对专业流动性供应者提供友好的支持,也是目前运行的版本。此外,还在实现具有限价订单等功能的 V4。

从迭代版本的变化中,Uniswap 在保证用户交易顺滑的基础上,为提供流动性的 LP 不断升级提供更成熟的资产管理功能。这代表了 DEX 的优化方向。

除了 swap 和 AMM 的 LP 外,Uniswap 在 DEX 的业务上还完成很好的成绩。

首先是 MEV,AMM 池在用户交易的过程中价格随着池中代币比例随时变化,此时 MEV 会因为 AMM 池交易撮合过程中会产生套利空间而存在,代币交易价格也会对外影响链上其他应用对价格的读取。

因此,Uniswap 还在 MEV 和 Oracle 上具有天然优势。

在 MEV 上,Uniswap 保持着一定的 MEV 抗性,谨防因 MEV 带来的三明治攻击以及无常损失外更高的交易滑点。

在 Oracle 上,DEX 几乎是最快的交易对价格源和最全的交易对数据源,这使得很多 DeFi 协议并没有选择 Chainlink 等以太坊链外预言机方案而是选择基于 Uniswap 的 DEX 预言机直接报价方案。这让 DEX 可以将“预言机”能力作为输出能力之一组成其他 DeFi 的数据模块(如借贷协议和衍生品交易市场)。

Uniswap 代表了 DEX,但 DEX 业务上需要的精细化功能,是由其他 DEX 补充的。以太坊上还有很多类型的 DEX,例如 Balancer、Curve、Sushiswap 这些发展多年的 DEX 以及 1inch、MetaMaskswap、Matcha 等聚合器类 DEX。

其中,Balancer 的出现,开始让 DEX 成为链上应用的流动性中心变得更精细化。首先 Balancer 提出了对流动性供应的管理:具备不同权重、多种代币的流动性池,其大胆的将 Uniswap 的等比例流动性池向自定义比例和多种代币进行了改变,这有利于项目进行流动性供应和市值管理。再者,Balancer 还把 Launchpad 的抢购规则改为了更有利于用户获得合理代币价格的 LBP 规则,改变了 AMM 池抢跑科学家对交易价格的影响;

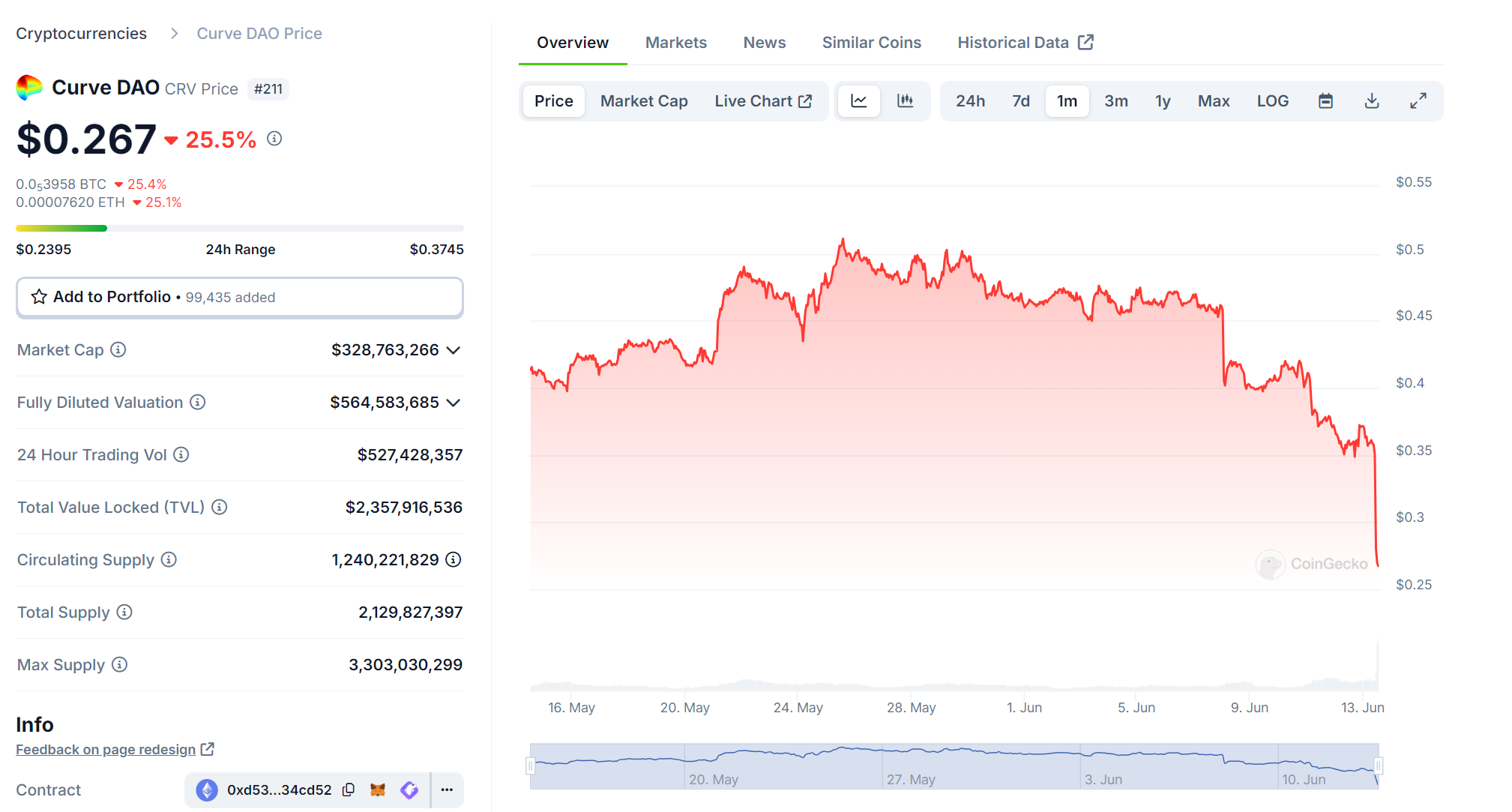

Curve 的存在则主要为我们呈现了链上稳定币交易的市场,其主要为各类稳定币和 pToken 提供交易流动性,稳定币和 pToken 实则是 DeFi 交易过程的中转物,是公链链上交易和业务实现的必须品,在代币的经济机制中,有些还承担了缓冲的作用。

再看 Balancer、Curve、Sushiswap、DODO 等 DEX 除了交易兑换外,另一重要业务就是为 LP 和 pToken 等多种️代币提供了质押池,以完成资产的复利。这些 DEX 不仅仅是集聚了 AMM 的 LP 流动性,还是 Defi 等应用的供应链角色。

综上,我们可以非常清晰的看到,以太坊上,基于 DEX 发展出的成熟链条,但以太坊上交易确认速度慢,当交易确认足够快的时候,或者链上数据反馈足够快的时候,对应的业务可能会换成另外一种发展形式。例如 Solana。

Solana 上的 DEX,与以太坊最大的不同是,体验和 CEX 几乎相同,并且,如果交易确认足够快,DEX 和聚合器发挥的作用是一致的,这时候 DEX 最在意的从“都在我的平台”转变为更在乎“交易对和对应的 LP 池在哪里。”

所以对 LP 的支持就会更加精细化。

自 Uniwap V3 开始提出了固定价格区间的 LP 之后,所有后续有创新的 DEX 都在 LP 的基础上加入了对价格的管理。

在 Solana 上,设计最为精细的 DEX 是 Jupiter,流动性池功能设置最精细是 Meteora,两者相比较,Meteora 主要的功能就是提供相应交易对的流动性,其对 LP 提供的精细设置,除了价格区间,还包括代币波动曲线、比例等;Jupiter 除了 LP 功能的丰富之外,还主打代币发行,会为用户的需求设计,例如用户可以使用美元成本平均法(DCA)来进行批量多次的代币买入。

除了 DEX 之外,Solana 链上的所有钱包,几乎都有链上交易对的交易聚合功能,在交易确认速度极快的情况下,用户已经不需要再进入 DEX 去完成 swap 操作。

这体现了高速区块链的 DEX 应用的设计特点:在设计功能时,要留下模块化的开口,功能可以插拔式组合,让所有用户的入口可以快速集成 DEX 交易模块,以让用户需要 swap 时,使用自己 DEX 上的流动性。

TON 的 DEX 现状

以太坊和 Solana 的 DEX 已经在周期中如此成熟,那 TON 现在情况如何?相差多少,又差在了哪里?

TON 的性能和承压能力,是当下所有公链中,唯一能与 Solana 并肩的,但 TON 的生态是 Web2 模式和 Web3 模式的组合型生态,这种组合在技术上会在使用中淡化 Web3,在技术上深入 Web3。

TON 生态中的 DEX,这个特征很明显。

例如 Telegram 内置了中心化的交易池完成稳定币和 TON 的充值,继而完成 TON 和其他代币的兑换,从功能上看,已经是简化版本,操作体验上和 CEX 的闪兑几乎一致。

这个功能是 Telegram 的 Wallet 的第一功能,第二功能是通过与 TON 公链钱包 TON Space 完成与链上的交互,体验基本与在 PC 端、移动端使用 MetaMask 一致。如果需要兑换代币,生态内 STON、Dedust 较为常用,但功能基本和 Uniswap V1 相似。

显然,这体现出了 TON 在 DEX 方面的不足,如果说 Telegram Wallet 的承担了 CEX 体验,TON Space 和 DEX 可以在 PC 端和移动端交互,最后,Telegram 的 Mini App 和 Bot 也会是 DEX 或者 CEX 功能的交易前端。这几项设计满足了在交易体验上的优化,但后端链上原生交互的部分,明显是较为落后的。

目前,看到的所有 DEX,例如 STON、Dedust 等都只提供类似 Uniswap V1 的交易功能,在我们对 Soalna DEX 生态的分析中看到的是,对于高速区块链的 DEX,重要的是提供交易的流动性,或将交易功能模块化,让流动性的优势成为用户选择的原因。

而在 TON 上的交易,其前端入口一定大量存在于 Telegram 内,DEX 还是要像 Jupiter、Balancer 等一样,增加业务的精细化程度,做到所有用户的平衡,无论是用户、还是代币提供者、还是流动性提供者,或者平台开发者,每个角色都需要一定的精细化功能加以配合。

TON 上有什么项目在完善 DEX?

相较于 Uniswap、Balancer、Jupiter 等 DEX,TON 还未出现(或还未上线)完全可以的补足所有功能的项目,但经过对全生态中公开的项目设计思路进行查阅后,笔者发现,即将要推出的 DEX 链上交易中间件 LayerPixel 有希望完成 TON DEX 功能补充。

LayerPixel 由 TON 公链的 launchpad TonUP 参与孵化,是一套为 Telegram Mini App 设计的 DeFi 解决方案,官方称其为 Layer 1.5 。可以提供包括钱包、DEX(多种交易算法)服务,除了直接面向 C 端推出 PixelSwap,同时还为其他应用提供基于 Telegram Mini App 的嵌入式 SDK 套件用于开发 swap 功能。

TON 需要的,是在资产相关的全链路场景下存在对应的角色。这个全链路包含资产发行、资产交易、交易流动性供应、预言机、资产池、钱包等等。

IDO 的功能在于发行,在以太坊上有普通抢购式 IDO 和 LBP 式竞价 IDO,抢购时,极易推高 gas 和代币价格,很容易造成开盘后价格虚高随后暴跌,所以 LBP 的采用,从机制上,让交易者减少争抢,价格符合预期后再考虑买入。在 LayerPixel 提供的场景链路里,TonUP 可以提供 IDO 发行,其为 TON 的 Launchpad 的发行中加入了 LBP 规则。

IDO 后,代币开始提供流动性和组合交易,此时需要 DEX 介入。

LayerPixel 的 Pixelswap 是基于权重池的 DEX,与 Balancer 功能一致,支持 LBP 的资产发行方式,并且,这一类荷兰式拍卖的发行方式适合 FDV 不高的中小型项目使用,Telegram 生态内最多的便是这类游戏 /GameFi 项目。

越精细的设计,是让 DEX LP 更像中心化交易所中成熟的 LP,可以主动保证资金的收益率并且隔离风险。

在 DEX 上代币交易开始后,接下来将是 Oracle、Pool 和钱包业务。

Oracle 是将 AMM 中实时价格向外部的 DeFi、DEX、聚合器、借贷、资产桥等等提供价格源的过程,基于丰富的 AMM,天然具备这一能力;Pool 则是用户可以将其他的多资产进行复利质押的工具,链上 DeFi 多的情况下,会出现多种 pToken,例如很多以太坊 DEX 会为 Lido 的 stETH 提供兑换和质押;最后,钱包则是在所有的交易平台之外,在高速区块链的支持下,提供一个用户操作的入口,通过交易聚合,Launchpad 组合等部分,可以将功能都设计在钱包内,与其他应用组合使用。

以上,IDO、代币交易、钱包、预言机、Pool 等多个部分,LayerPixel 都设计在了其业务链中,在和其团队联系沟通后发现,其目标是补足 TON 上 DEX 的设计不足,并希望通基于 LayerPixel 的多个功能成为 TON 的 DeFi 中间件。

目前还获取到的消息是,LayerPixel 的代码部分已开发完毕并提交审计公司审计。出于安全考虑,审计是由两个审计公司交叉审计,将在审计结果完成之后正式上线主网。

写在最后

观察 TON 的应用之后,会发现 TON 很依赖 Web2,这样的设计是为了让 Telegram 的用户降低门槛,但基于多条高速公链发展的经验看,Telegram 的官方钱包未来可能更多的是作为钱包验证工具,辅助用户进行更多直接的链上原生交易,以保证资产的安全和 Web3 交互的正确性。

对于公链来说,DEX 是链上活力释放的场所,每个 DEX 的目标,都是成为成熟的金融交易平台,让使用的用户拥有精准、成熟的资产管理能力。

TON 一直在 ATH,生态价值也在不断增长,在 TON 发展如日中天的时候,项目价值的数据表现,会集中在 DEX 的交易对上,正因如此,DEX 的发展越成熟,投资者抓住机会的几率才会成倍的增加。